In der Welt des Investmentmanagements geistert eine Idee umher: Affen mit verbundenen Augen werfen mit Dartpfeilen auf Seiten mit Börsennotierungen. So können Sie Portfolios auswählen, die sich genauso gut – wenn nicht sogar besser – wie der Markt und auch das Durchschnittsportfolio entwickeln. Falls das tatsächlich wahr ist – wie kann das möglich sein?

DIE DARTSCHEIBE

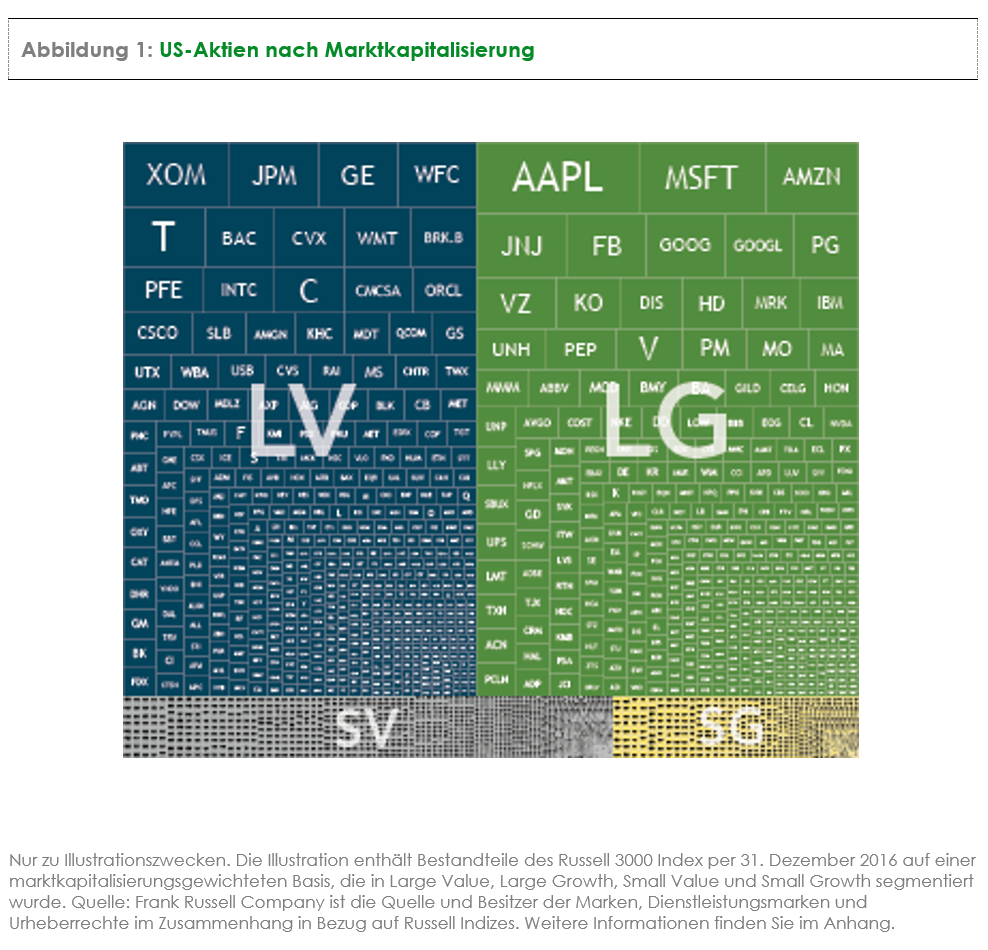

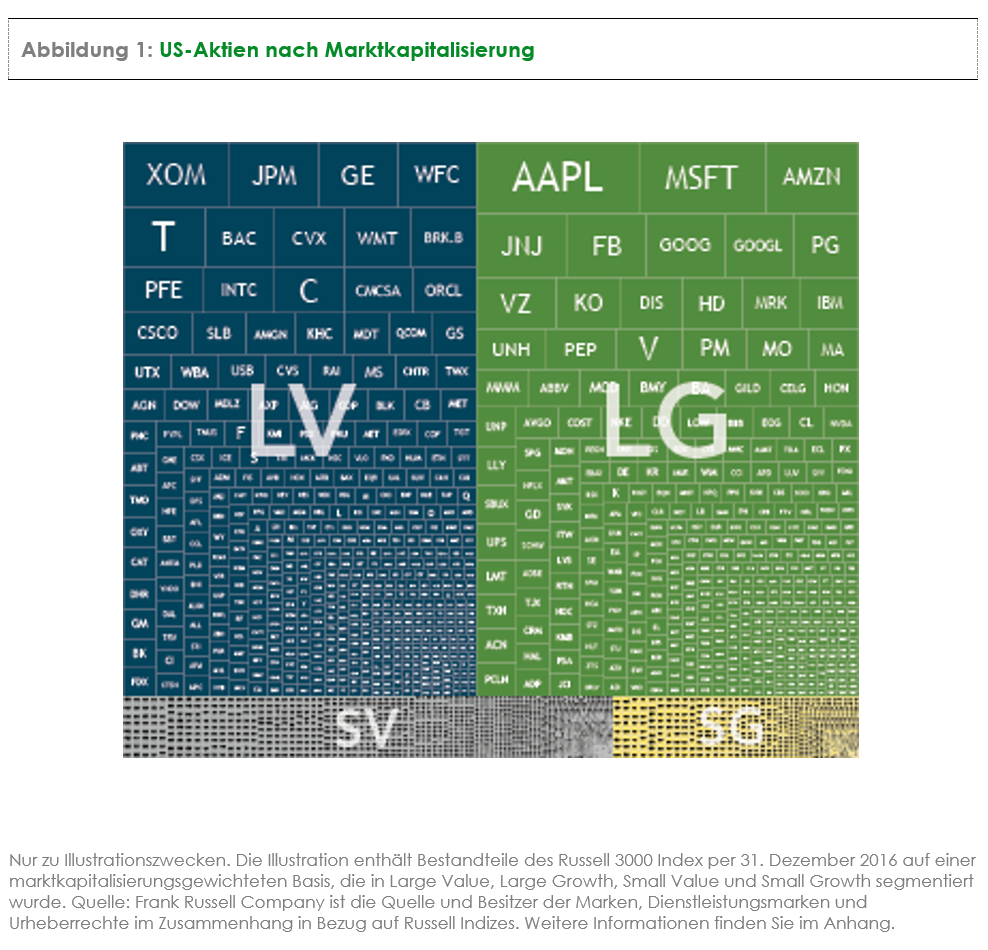

Abbildung 1 zeigt die Positionen im Russell 3000 Index (der als guter Repräsentant des US-Aktienmarktes gilt, dem größten der Welt) per 31. Dezember 2016. Jede Aktie des Index ist durch ein Kästchen dargestellt und die Größe jedes Kästchens verdeutlicht die Marktkapitalisierung der jeweiligen Aktie (Aktienpreis multipliziert mit ausstehenden Aktien). Apple (AAPL), zum Beispiel, hat das größte Kästchen, da das Unternehmen in dieser Gruppe die größte Marktkapitalisierung hat. Von oben nach unten betrachtet werden die Kästchen immer kleiner; dies repräsentiert die absteigende Marktkapitalisierung der Unternehmen.

Zudem sind die Kästchen in vier farblich gekennzeichnete Gruppen eingeteilt, und zwar entsprechend ihrer Marktkapitalisierung und ihrem relativen Preis. Value-Aktien weisen einen niedrigeren relativen Preis auf (etwa nach dem Kurs-Buchwert-Verhältnis gemessen)¹ Growth-Aktien haben in der Regel einen höheren relativen Preis. In der Abbildung steht Blau für Large-Cap-Value-Aktien (LV), Grün für Large-Cap-Growth-Aktien (LG), Grau für Small-Cap-Value-Aktien (SV) und Gelb für Small-Cap-Growth-Aktien (SG).

Entsprechend können Sie sich Abbildung 1 als Analogie zum allgemeinen US-Aktienmarkt vorstellen. Sie ähnelt somit einem Portfolio, das professionelle Assetmanager zusammengenommen halten müssen, um gegenüber ihren „affenartigen“ Mitbewerbern bestehen zu können. Für jeden Anleger, der eine Übergewichtung in einer bestimmten Aktie hält (im Vergleich zur Gewichtung ihrer Marktkapitalisierung), muss es auch einen Anleger geben, der in derselben Aktie untergewichtet ist. Dies bedeutet, dass der durchschnittlich investierte US-Dollar ein Portfolio hält, das dem allgemeinen Markt entspricht.

DIE REALE DARTSCHEIBE

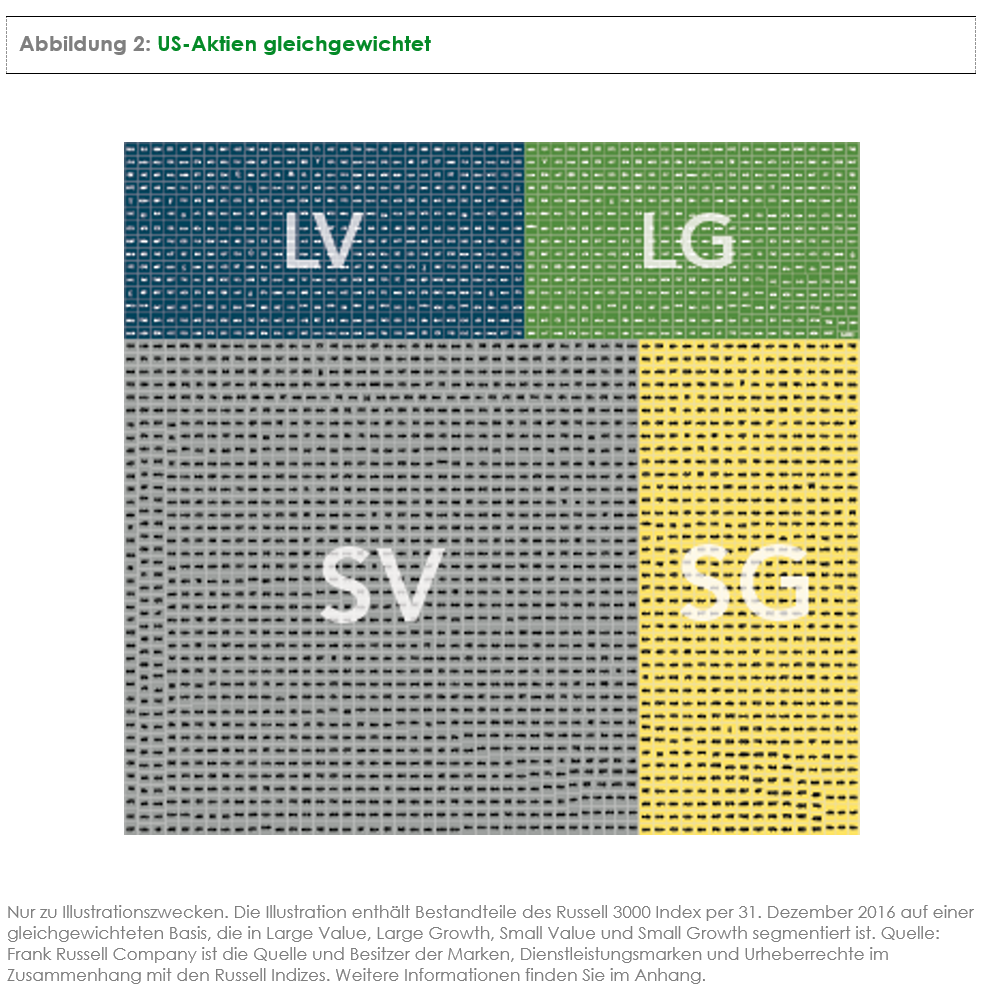

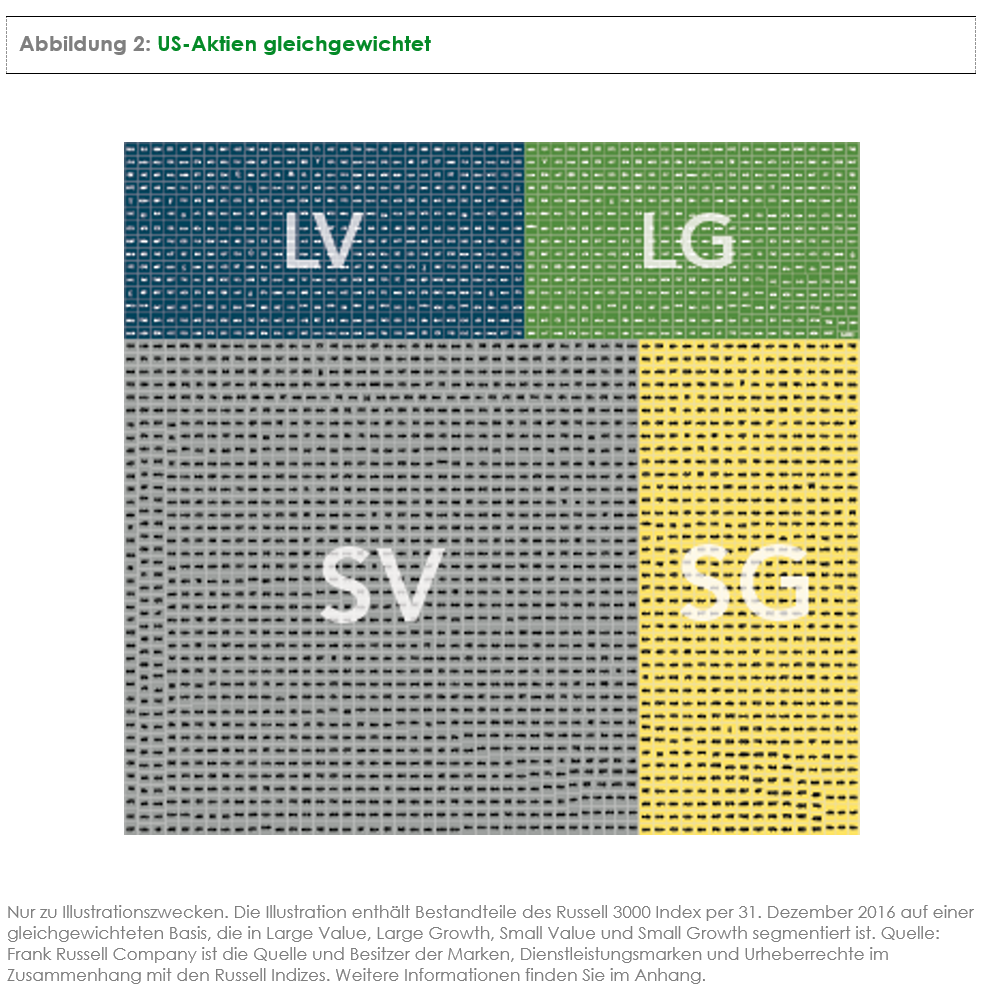

Abbildung 2 wiederum zeigt die „Dartscheibe“, die die nach Zufallsprinzip agierenden Affen verwenden. Hier besteht der Index aus denselben Komponenten wie in Abbildung 1. Statt einer Gewichtung der jeweiligen Unternehmen nach Marktkapitalisierung sind jedoch alle Unternehmen gleich gewichtet. Das Kästchen von Apple ist beispielsweise genauso groß wie die Kästchen aller anderen Unternehmen im Index – unabhängig von der Marktkapitalisierung. Abbildung 2 entspricht viel eher einer Zeitungsseite mit Börsennotierungen, die an der Wand hängt um darauf Dartpfeile zu werfen.

Werden Abbildungen 1 und 2 nebeneinander betrachtet, wird klar, dass diese sich erheblich voneinander unterscheiden. In Abbildung 1 wird die Fläche von Large Cap-Value- und Large-Cap-Growth-Aktien (blau und grün) beherrscht. In Abbildung 2 dominieren jedoch Small-Cap-Value-Aktien (grau). Warum ist das von Bedeutung? Forschungsergebnisse haben gezeigt, dass Aktien kleiner Unternehmen in der Vergangenheit im Vergleich zu Aktien großer Unternehmen höhere Renditen erzielten. Forschungsergebnisse haben außerdem gezeigt, dass Value-Aktien (bzw. Aktien mit niedrigem relativem Preis) in der Vergangenheit im Vergleich zu Growth-Aktien (bzw. Aktien mit hohem relativen Preis) höhere Renditen erzielten.

In Abbildung 2 weisen Small-Cap-Value Aktien anteilsmäßig eine größere Fläche auf. Daher ist es wahrscheinlicher, dass ein Zufalls-Portfolio mit „Dartpfeil-Aktien“ eine höhere Gewichtung hin zu Quellen höherer erwarteter Renditen aufweist als der Markt.

ALSO…RAN AN DIE DARTPFEILE?

Dies bedeutet jedoch nicht, dass die willkürliche Auswahl von Aktien durch das Werfen von Dartpfeilen ein effizientes oder zuverlässiges Anlageverfahren ist. Dabei werden die Komplexitäten ausgeblendet, die auf wettbewerbsorientierten Märkten bestehen.

Betrachten Sie als Beispiel etwas ganz einfaches wie die Strategie, jede Aktie im Russell 3000 Index gleich gewichtet zu halten (dies entspricht dem Kauf der gesamten Dartscheibe in Abbildung 2). Um eine gleiche Gewichtung aller 3.000 Wertpapiere aufrechtzuerhalten, müsste ein Anleger häufige Rebalancierungen dieser Positionen durchführen: Er müsste Aktien von Unternehmen kaufen, deren Preis gesunken ist, und Aktien verkaufen, deren Preis gestiegen ist. Grund dafür ist, dass sich bei Preisänderungen auch die jeweilige Gewichtung der einzelnen Position im Portfolio ändert.

Ohne die Berücksichtigung darauf, ob diese häufigen Transaktionen einen Wert schaffen, der die dadurch entstehenden Kosten übersteigt, nehmen Anleger in Kauf, dass ein unerwünschtes Ergebnis eintreten könnte.

Wenn es jedoch bekannte Treiber gibt, die die Unterschiede in erwarteten Renditen zwischen Aktien erklären, kann ein systematischer und zielgerichteter Ansatz, der die realen Einschränkungen berücksichtigt, die Chancen auf einen Anlageerfolg deutlich steigern. Bei einem solchen Ansatz müssen bestimmte Aspekte bedacht werden. So z.B. ein Verständnis für die Renditetreiber und dafür, ein Portfolio gezielt auf sie auszurichten. Zudem sind auch eine ausreichende Diversifizierung, angemessenes Rebalancieren und die Bewältigung der daraus entstehenden Kosten von Bedeutung.

EIN LANGES SPIEL

Schließlich kann nicht genug betont werden, wie wichtig es ist, eine Assetallokation zu haben, die auf die Ziele und Risikobereitschaft der Anleger zugeschnitten ist, und die langfristigen Ziele nicht aus den Augen verliert. Sogar wohl durchdachte Portfolios, die höhere erwartete Renditen anstreben, werden Phasen mit enttäuschenden Ergebnissen erleben.

Ein Finanzberater kann einem Anleger dabei helfen, sich für eine geeignete Assetallokation zu entscheiden, in Phasen mit enttäuschenden Ergebnissen durchzuhalten und die oben erwähnten Aspekte sorgfältig zu überdenken, um ihm bei der Entscheidung zu helfen, ob eine bestimmte Anlagestrategie die richtige für ihn ist.

FAZIT

Welche Erkenntnisse können Anleger nun aus dieser Analyse gewinnen?

Erstens: Durch die Übergewichtung eines Portfolios hin zu zuverlässigen Quellen mit höheren erwarteten Renditen können Anleger den Markt möglicherweise übertreffen, ohne die Marktpreise vorhersagen zu müssen.

Zweitens: Implementierung und Geduld sind von zentraler Bedeutung. Wenn höhere erwartete Renditen angestrebt werden, sollte dies auf kostengünstige Art und Weise und vor dem Hintergrund der langfristigen Ziele des Anlegers geschehen.

ANHANG

Large Cap ist definiert als obere 90% der Marktkapitalisierung (Small Cap als die unteren 10%), während Value als 50% der Marktkapitalisierung der niedrigsten relativen Preisaktien definiert ist (Growth ist 50% der Marktkapitalisierung der höchsten relativen Preisaktien). Dies dient ausschließlich für Bildungs- und Informationszwecke und es stellt keine Empfehlung einzelner Wertpapiere dar. Die Bestimmungen von Large Value, Large Growth, Small Value und Small Growth beziehen sich auf diesen Bericht und sind keine allgemein gültige Beurteilung der dargestellten Wertpapiere.

¹ Das Verhältnis des Marktwertes eines Unternehmens zu seinem Buchwert, wobei der Marktwert als Aktienpreis multipliziert mit ausstehenden Aktien und Buchwert als der Wert des Eigenkapitals, wie in der Bilanz eines Unternehmens ausgewiesen, berechnet wird.

Wichtige Hinweise:

Die vorangegangenen Informationen stellen keine Empfehlung und kein Angebot zum Kauf von Produkten oder Dienstleistungen dar. Die dargebotenen Informationen bieten keine ausreichenden Informationen für Anlageentscheidungen. Die aloga finance gmbh übernimmt keinerlei Verantwortung für Verluste, resultierend aus der Verwendung dieses Materials. Angaben über frühere Wertentwicklungen sind kein Indikator für künftige Wertentwicklungen. Wenn Sie irgendwelche Zweifel hinsichtlich der auf dieser Webseite dargestellten Informationen haben, rufen Sie uns unter +49 (0) 71814050 an oder konsultieren Sie einen professionellen Anlageberater.

Die aloga finance gmbh ist ein inhabergeführtes Unternehmen und bietet Privatinvestoren 19Anlagemöglichkeiten, die für gewöhnlich institutionellen Anlegern vorbehalten sind. Modernste technologische Werkzeuge helfen bei der Produktprüfung und Auswahl genauso, wie bei der Ausrichtung und Überwachung individuell ausgestalteter Portfolios.

aloga finance gmbh ist zugelassener Finanzanlagenvermittler gemäß § 34f Abs. 1 Nr. 1,2,3 der Gewerbeordnung. Das Unternehmen wurde 1985 gegründet und beschäftigt sich seit Beginn mit nationalen und internationalen Anlageformen für Privat- und Geschäftskunden.