Nach einer Phase relativer Ruhe in den Märkten, hat die erhöhte Volatilität am Aktienmarkt in den letzten Tagen erneut Ängste bei vielen Anlegern geschürt.

Es ist sicherlich nicht leicht, angesichts eines derartigen Kursrutsches Ruhe zu bewahren, doch Sie dürfen nicht vergessen, dass Volatilität als normaler Bestandteil zum Anlegen dazugehört. Hinzu kommt, dass bei langfristig ausgerichteten Anlegern eine emotionale Reaktion auf volatile Märkte der Wertentwicklung des Portfolios mehr schaden kann als der Marktrückgang selbst.

RÜCKGÄNGE IM JAHRESVERLAUF

Abbildung 1 zeigt die Renditen der Kalenderjahre am US-Aktienmarkt (dem weltweit größten Aktienmarkt, seit 1979) sowie die stärksten Rückgänge, die im Jahresverlauf zu verzeichnen waren. In diesem Zeitraum lag der durchschnittliche Rückgang innerhalb eines Jahres bei etwa 14%. Bei etwa der Hälfte der erfassten Jahre waren Verluste von über 10% zu beobachten, und bei etwa einem Drittel betrug der Rückgang über 15%. Trotz erheblicher Einbrüche im Jahresverlauf, fielen die aufgezeichneten Renditen für die Kalenderjahre in 32 von 37 untersuchten Fällen positiv aus. Dies zeigt, dass Rückgänge an den Märkten ein normales Phänomen sind und verdeutlicht wie schwer es ist zu sagen, ob ein massiver Einbruch im Jahresverlauf zu negativen Renditen für das Gesamtjahr führen wird.

ANLEGERVERHALTEN BEEINFLUSST DIE WERTENTWICKLUNG

Wenn jemand versucht Märkte zu timen, um in volatilen Phasen mögliche Verluste zu verhindern, wäre dies für die langfristigen Ergebnisse eher förderlich oder hinderlich? Wenn in den aktuellen Marktpreisen die Informationen und Erwartungen der Marktteilnehmer zusammenfließen, ist es nicht möglich, die Fehlbepreisung von Aktien systematisch durch Markttiming auszunutzen. Mit anderen Worten: Es ist unwahrscheinlich, dass Anleger den Markt erfolgreich timen können. Selbst wenn dies gelingt, mag es eher ein Glückstreffer sein, als wirkliches Können.

Den Markt zu timen, um eine positive Wertentwicklung des Portfolios zu generieren, widerspricht zudem der Tatsache, dass ein erheblicher Teil der Gesamtrendite über lange Zeiträume aus nur wenigen Tagen resultiert. Da es für Anleger unwahrscheinlich ist, im Voraus die Tage mit hohen oder niedrigen Renditen zu ermitteln, ist der vernünftigste Weg, weiterhin investiert zu bleiben – auch in Zeiten starker Volatilität. Anleger würden anderenfalls Gefahr laufen, Tage mit stark positiver Rendite zu verpassen.

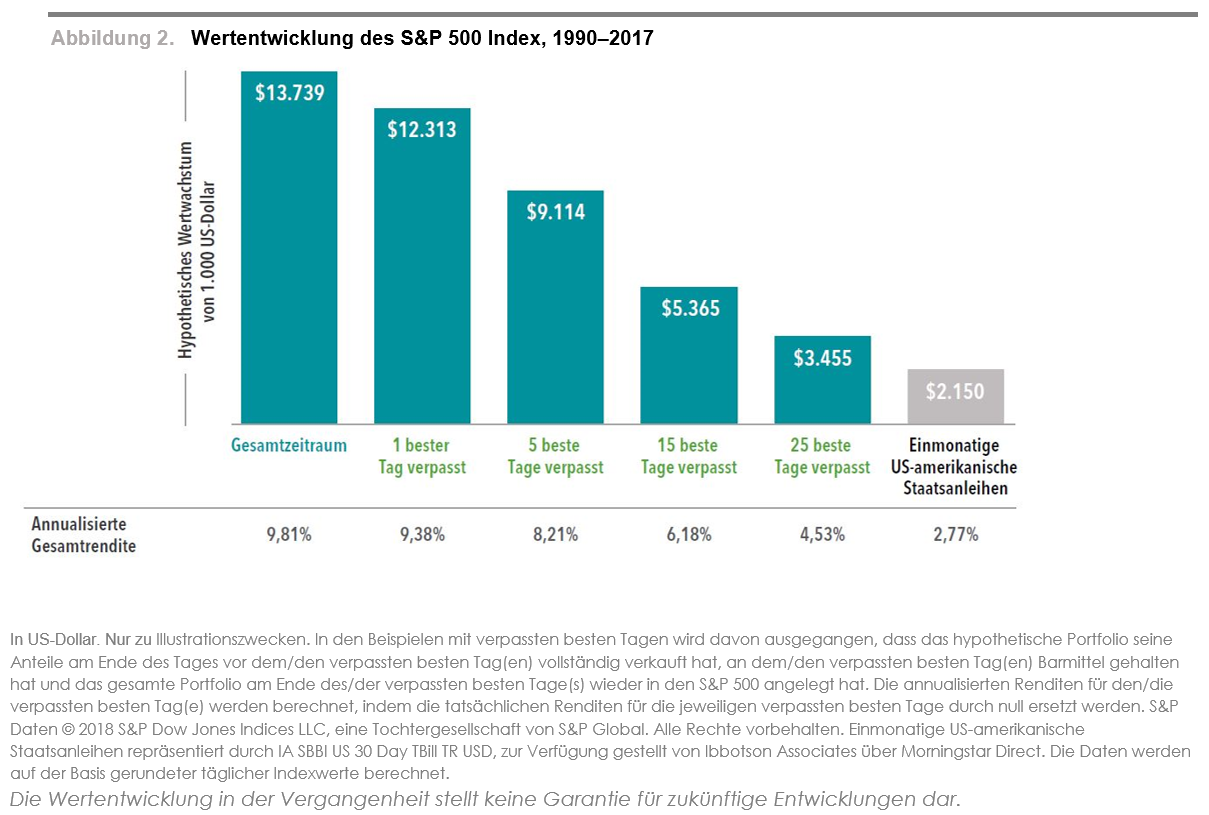

Abbildung 2 veranschaulicht diese Tatsache. Sie zeigt die annualisierte Gesamtrendite des S&P 500 Index seit 1990 und macht deutlich, welche Auswirkungen es hat, auch nur wenige Tage mit starken Renditen zu verpassen. Die Balken stellen das hypothetische Wertwachstum von 1.000 US-Dollar im Gesamtzeitraum dar und zeigen, was passiert wäre, wenn Sie den besten Tag während des Zeitraums verpasst hätten, und was passiert wäre, wenn Sie einige der besten Tage verpasst hätten. Die Daten veranschaulichen folgendes: Verpassen Sie nur einige der besten Tage am Markt, müssen Sie erheblich geringere Renditen in Kauf nehmen als der Gesamtzeitraum zu bieten hätte.

FAZIT

Marktvolatilität kann eine nervenaufreibende Angelegenheit für Anleger sein. Auf kurzfristige Rückgänge emotional zu reagieren und langfristige Anlagestrategien zu ändern, könnte jedoch mehr schaden als nützen. Anleger können in Phasen kurzfristiger Unsicherheiten besser Ruhe bewahren, wenn sie an einem gut durchdachten Investmentplan festhalten, der idealerweise bereits vor volatilen Phasen vereinbart wurde.

Wichtige Hinweise:

Die vorangegangenen Informationen stellen keine Empfehlung und kein Angebot zum Kauf von Produkten oder Dienstleistungen dar. Die dargebotenen Informationen bieten keine ausreichenden Informationen für Anlageentscheidungen. Die aloga finance gmbh übernimmt keinerlei Verantwortung für Verluste, resultierend aus der Verwendung dieses Materials. Angaben über frühere Wertentwicklungen sind kein Indikator für künftige Wertentwicklungen. Wenn Sie irgendwelche Zweifel hinsichtlich der auf dieser Webseite dargestellten Informationen haben, rufen Sie uns unter +49 (0) 71814050 an oder konsultieren Sie einen professionellen Anlageberater.

Die aloga finance gmbh ist ein inhabergeführtes Unternehmen und bietet Privatinvestoren 19Anlagemöglichkeiten, die für gewöhnlich institutionellen Anlegern vorbehalten sind. Modernste technologische Werkzeuge helfen bei der Produktprüfung und Auswahl genauso, wie bei der Ausrichtung und Überwachung individuell ausgestalteter Portfolios.

aloga finance gmbh ist zugelassener Finanzanlagenvermittler gemäß § 34f Abs. 1 Nr. 1,2,3 der Gewerbeordnung. Das Unternehmen wurde 1985 gegründet und beschäftigt sich seit Beginn mit nationalen und internationalen Anlageformen für Privat- und Geschäftskunden.