1958 veröffentlichte der Ökonom Leonard Read eine Abhandlung mit dem Titel „Ich, der Bleistift: Mein Familienstammbaum, wie ich ihn Leonard E. Read erzählt habe.“ Darin beschreibt er aus der Perspektive eines Bleistifts die „komplexe Kombination von Wundern“, die erforderlich ist, um dieses alltägliche Schreibgerät, das schon seit Generationen in Gebrauch ist, herzustellen und auf den Markt zu bringen.

Der Erzähler argumentiert, dass eine einzelne Person alleine nicht genug Fähigkeiten und Wissen besitzt, um selbst einen Bleistift anzufertigen. Vielmehr ist der alltägliche Bleistift – und die Möglichkeit, ihn „spottbillig“ kaufen zu können – das Ergebnis eines außergewöhnlichen Prozesses, der auf dem Wissen der Marktteilnehmer und der Intelligenz der Marktpreise beruht.

DIE BEDEUTUNG DER PREISE

Wenn man einen Bleistift betrachtet, ist es leicht anzunehmen, dass er problemlos von einer einzelnen Person hergestellt werden könnte. Schließlich setzt er sich aus ganz gewöhnlichen Bestandteilen wie Holz, Lack, Grafit, Metall und einem Radiergummi zusammen. Befasst man sich jedoch eingehender damit, wie diese scheinbar gewöhnlichen Teile hergestellt werden, beginnt man die außergewöhnliche Geschichte hinter ihrer Entstehung zu verstehen.

Marktpreise ermöglichen

Millionen von Menschen,

ihre Tätigkeiten auf den

Finanzmärkten effektiv

koordinieren zu können.

Nehmen wir zum Beispiel das Holz: Um dieses Holz herzustellen, benötigt man eine Säge, um wiederum eine Säge herzustellen, benötigt man Stahl, und um Stahl herzustellen, benötigt man Eisen. Dieses Eisen muss gefördert, geschmolzen und geformt werden. Um das Holz vom Wald in eine Fabrik zu transportieren, wo es von zahlreichen Maschinen zu Schnittholz verarbeitet wird benötigt man einen Lastwagen, einen Güterzug oder ein Schiff. Dieses wird dann in eine andere Fabrik transportiert, wo weitere Maschinen den Bleistift zusammensetzen.

Jedes der oben genannten Teile und jeder Schritt im Herstellungsprozess hat eine ähnlich komplexe Hintergrundgeschichte. Bei allen sind Materialien erforderlich, die von entlegenen Orten beschafft werden müssen und ihre Veredelung umfasst zahllose Prozesse. Nicht nur die Menge der zur Herstellung eines Bleistifts notwendigen Faktoren und Prozesse ist beeindruckend, sondern vor allem auch die koordinierten Handlungen von Millionen Menschen weltweit, um all dies zusammenzubringen.

Dabei handelt es sich zum einen um die direkte Beteiligung von Förstern, Holzfällern, Bergleuten und Kapitalgebern. Dazu kommt jedoch zum anderen auch die indirekte Beteiligung von Millionen anderer Menschen – den Herstellern von Schienen, Eisenbahnwaggons, Schiffen und so weiter. Marktpreise ermöglichen es diesen Millionen von Arbeitern mit ihrem spezifischen Wissen über ihre Kosten, Einschränkungen und Aufwendungen, das Wissen anderer in der Entscheidung zu nutzen, wie sie die eigenen Ressourcen einsetzen und ihren Lebensunterhalt bestreiten sollen.

Nehmen wir als Beispiel einen Förster, einen Holzfäller und den Preis für einen Baum. Der Förster ist über die Kosten, die Einschränkungen und den Aufwand für den Anbau von Bäumen genau im Bilde. Um seinen Gewinn zu steigern, versucht der Förster beim Verkauf von Bäumen an den Holzfällerbetrieb einen möglichst hohen Preis zu erzielen. Nach dem Kauf der Bäume verarbeitet der Holzfällerbetrieb diese zu Schnittholz, welches er an eine Fabrik weiterverkauft. Der Holzfäller kennt die dazu erforderlichen Kosten, Einschränkungen und Aufwendungen. Um seinen Gewinn zu steigern, versucht er daher, beim Ankauf der Bäume vom Förster einen möglichst niedrigen Preis zu zahlen. Wenn der Förster und der Holzfäller handelseinig werden, spiegelt der vereinbarte Preis ihr kombiniertes Wissen über die Kosten und Einschränkungen sowohl des Holzanbaus als auch der Holzernte wider. Dieses Wissen ermöglicht es ihnen zu entscheiden, wie sie ihre Ressourcen möglichst effektiv einsetzen können, um einen Gewinn zu erzielen.

Letzten Endes ist es der Preis, der diese Koordination ermöglicht. In einem wesentlich größeren Maßstab erfolgt die Preisbildung durch den Wettbewerb zwischen den vielen Forstbetrieben, die Bäume an Holzfällerbetriebe verkaufen, und den vielen Holzfällerbetrieben, die Bäume von Forstbetrieben ankaufen. Dieser Marktpreis für Bäume kann beobachtet und von anderen in der Produktionskette (wie zum Beispiel der oben genannten Schnittholzfabrik) genutzt werden. Sie können sich durch den Preis darüber informieren, wie viel das Holz voraussichtlich kostet, und planen, wie sie ihre Ressourcen dementsprechend einsetzen wollen.

DIE INTELLIGENZ DER FINANZMÄRKTE

Diese Schilderung des Warenmarktes lässt sich auch auf die Finanzmärkte übertragen. Im Allgemeinen sind Märkte bemerkenswert gut im Einsatz von Ressourcen und Finanzmärkte stellen eine spezifische Ressource zur Verfügung: Finanzkapital.

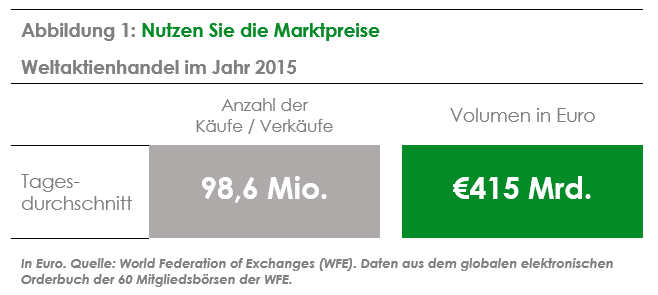

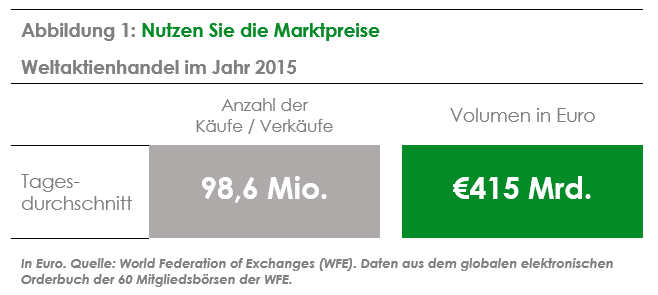

Auch auf den Finanzmärkten agieren Millionen von Marktteilnehmern, die freiwillig Wertpapiere auf der Grundlage ihrer eigenen Bedürfnisse und Wünsche weltweit kaufen und verkaufen. Jeden Tag finden Millionen von Handelstransaktionen statt, und das umfangreiche kollektive Wissen dieser Marktteilnehmer bündelt sich in der Festlegung der Wertpapierpreise. Abbildung 1 stellt die erstaunlich hohe Beteiligung an den weltweiten Aktienmärkten an einem durchschnittlichen Tag im Jahr 2015 dar.

Ein einzelner Anleger, der versucht dem Markt gedanklich einen Schritt voraus zu sein, steht im Wettbewerb mit dem außerordentlichen kollektiven Wissen all dieser Käufer und Verkäufer. Um auf Reads Gleichnis zurückzukommen, ist der Versuch, die Marktentwicklung vorauszusagen vergleichbar mit dem Versuch, einen Bleistift von Grund auf selbst anzufertigen, anstatt in ein Geschäft zu gehen und die Früchte der bereitwillig zur Verfügung gestellten Arbeit anderer Leute zu ernten.

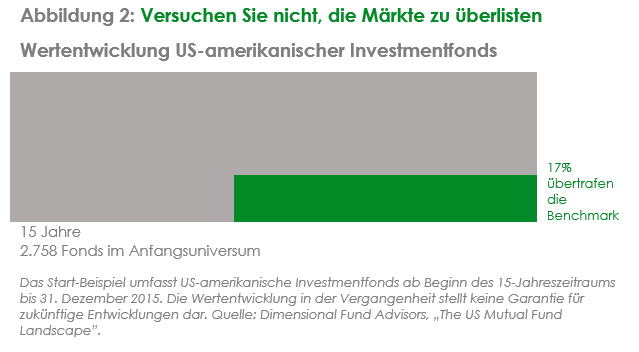

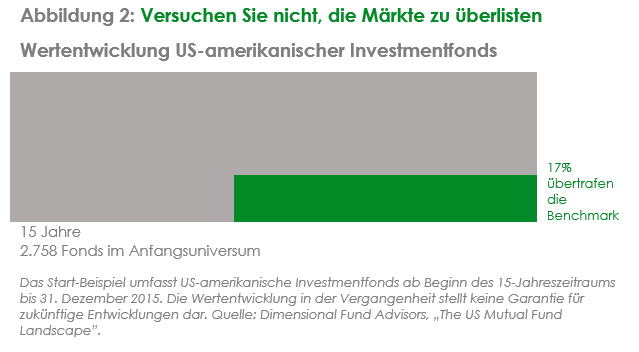

Am Ende wird sich der Versuch, den Markt vorauszusagen, als unglaublich schwierig und teuer erweisen. Auch wird das Ergebnis mit an Sicherheit grenzender Wahrscheinlichkeit auf Dauer schlechter ausfallen als bei einem marktbasierten Ansatz. Professor Kenneth French soll einmal gesagt haben: „Wie klug wir auch werden mögen, der Markt ist klüger als wir und wird immer der Klügere bleiben.“ Man muss nicht lange nach Daten suchen, die dies bestätigen. Abbildung 2 zeigt, dass nur 17% der US-amerikanischen Aktienfonds in den letzten 15 Jahren überlebt und ihre jeweilige Benchmark übertroffen haben.

FAZIT

Das Schöne an Leonard Reeds Geschichte ist, dass sie einen Einblick in das unglaublich komplexe Netz der Märkte gibt und aufzeigt, wie Preise gebildet werden, welche Art von Informationen sie enthalten und wie diese genutzt werden. Die Geschichte macht deutlich, dass keine einzelne Person genügend Fähigkeiten oder Wissen besitzt, um selbst einen Bleistift herzustellen, sondern dass die wundersame Herstellung des Bleistifts das Ergebnis des kollektiven Beitrags und der Arbeit zahlloser motivierter Menschen ist.

Am Ende kommt die Intelligenz der Märkte uns allen zugute. Der Markt ermöglicht uns, jene Zeit, die wir benötigen, um Geld zu verdienen, gegen ein paar Millisekunden der Zeit jedes an der Herstellung eines Bleistifts beteiligten Menschen einzutauschen. Anleger sollten unserer Ansicht nach daraus lernen, dass man nicht gegen den Markt ankämpfen, sondern vielmehr eine Investmentstrategie verfolgen sollte, die effizient und erfolgreich die außergewöhnliche kollektive Intelligenz der Marktpreise nutzt.

Eine solche Investmentstrategie nutzt die in Marktpreisen enthaltenen Informationen für ihre Planung sowie ihr Tagesgeschäft. Dadurch haben Anleger die Möglichkeit, von jenen Renditen zu profitieren, die die Finanzmärkte Kapitalgebern bieten.

Wichtige Hinweise:

Die vorangegangenen Informationen stellen keine Empfehlung und kein Angebot zum Kauf von Produkten oder Dienstleistungen dar. Die dargebotenen Informationen bieten keine ausreichenden Informationen für Anlageentscheidungen. Die aloga finance gmbh übernimmt keinerlei Verantwortung für Verluste, resultierend aus der Verwendung dieses Materials. Angaben über frühere Wertentwicklungen sind kein Indikator für künftige Wertentwicklungen. Wenn Sie irgendwelche Zweifel hinsichtlich der auf dieser Webseite dargestellten Informationen haben, rufen Sie uns unter +49 (0) 71814050 an oder konsultieren Sie einen professionellen Anlageberater.

Die aloga finance gmbh ist ein inhabergeführtes Unternehmen und bietet Privatinvestoren Anlagemöglichkeiten, die für gewöhnlich institutionellen Anlegern vorbehalten sind. Modernste technologische Werkzeuge helfen bei der Produktprüfung und Auswahl genauso, wie bei der Ausrichtung und Überwachung individuell ausgestalteter Portfolios.

aloga finance gmbh ist zugelassener Finanzanlagenvermittler gemäß § 34f Abs. 1 Nr. 1,2,3 der Gewerbeordnung. Das Unternehmen wurde 1985 gegründet und beschäftigt sich seit Beginn mit nationalen und internationalen Anlageformen für Privat- und Geschäftskunden.

Je früher man dieses Thema angeht, desto besser. In jungen Jahren muss man noch deutlich weniger Geld für ein gewünschtes Sparziel ausgeben, als mit einem höheren Eintrittsalter. Möchte man beispielsweise bis zur Rente 60.000 Euro sparen, dann müsste ein 17-jähriger jeden Monat 100 Euro auf die Seite legen. Ein 30-jähriger bereits 135 Euro und ein 40-jähriger 185 Euro. Nimmt man an, dass für das gesparte Geld noch Zinsen (2,5% p.a.) bezahlt werden, reichen dem 17-jährigen bereit 50 Euro monatlich.

Je früher man dieses Thema angeht, desto besser. In jungen Jahren muss man noch deutlich weniger Geld für ein gewünschtes Sparziel ausgeben, als mit einem höheren Eintrittsalter. Möchte man beispielsweise bis zur Rente 60.000 Euro sparen, dann müsste ein 17-jähriger jeden Monat 100 Euro auf die Seite legen. Ein 30-jähriger bereits 135 Euro und ein 40-jähriger 185 Euro. Nimmt man an, dass für das gesparte Geld noch Zinsen (2,5% p.a.) bezahlt werden, reichen dem 17-jährigen bereit 50 Euro monatlich. Mit Beginn einer Ausbildung steht für viele Berufsanfänger auch der Umzug in eine neue Stadt an. Bei vielen Versicherern ist der Hausrat des Auszubildenden noch über die Außenversicherung mitversichert, wenn der Versicherer die neue Wohnsituation noch nicht als eigenen Hausstand wertet. Zur Sicherheit sollten Sie aber dennoch auf Ihren Versicherer zugehen und eine schriftliche Bestätigung anfordern.

Mit Beginn einer Ausbildung steht für viele Berufsanfänger auch der Umzug in eine neue Stadt an. Bei vielen Versicherern ist der Hausrat des Auszubildenden noch über die Außenversicherung mitversichert, wenn der Versicherer die neue Wohnsituation noch nicht als eigenen Hausstand wertet. Zur Sicherheit sollten Sie aber dennoch auf Ihren Versicherer zugehen und eine schriftliche Bestätigung anfordern.

Wer noch mit Sommerreifen fährt und dabei von der Polizei erwischt wird, muss mit einem Bußgeld in Höhe von 60 Euro und einem Punkt in Flensburg rechnen. Sollte aufgrund der Sommerreifen der Verkehr behindert werden fallen sogar 20 Euro Bußgeld extra an. Bei einer Verkehrsgefährdung oder gar einem Unfall steigt das Bußgeld noch weiter.

Wer noch mit Sommerreifen fährt und dabei von der Polizei erwischt wird, muss mit einem Bußgeld in Höhe von 60 Euro und einem Punkt in Flensburg rechnen. Sollte aufgrund der Sommerreifen der Verkehr behindert werden fallen sogar 20 Euro Bußgeld extra an. Bei einer Verkehrsgefährdung oder gar einem Unfall steigt das Bußgeld noch weiter. Wer bei Minustemperaturen ohne Frostschutzmittel unterwegs ist oder die Schreiben nicht ordentlich frei kratzt, läuft Gefahr, dass Bußgelder ab 10 Euro fällig werden. Zum ordentlich frei kratzen gehören auch Scheinwerfer, Blinker und Rückleuchten.

Wer bei Minustemperaturen ohne Frostschutzmittel unterwegs ist oder die Schreiben nicht ordentlich frei kratzt, läuft Gefahr, dass Bußgelder ab 10 Euro fällig werden. Zum ordentlich frei kratzen gehören auch Scheinwerfer, Blinker und Rückleuchten. Es gehört zu den Pflichten von Hausbewohner, Gehtwege von Eis und Schnee zu befreien. Informieren Sie sich, für welche Flächen Sie zuständig sind, denn manchmal sind auch für vermeindlich öffentliche Flächen, wie Bushaltestellen, die Anwohner und nicht die Stadtwerke zuständig. Den Winterdienst haben nicht nur Hauseigentümer zu übernehmen, denn üblicherweise haben diese die Räumpflichten im Mietvertrag an die Mieter abgegeben.

Es gehört zu den Pflichten von Hausbewohner, Gehtwege von Eis und Schnee zu befreien. Informieren Sie sich, für welche Flächen Sie zuständig sind, denn manchmal sind auch für vermeindlich öffentliche Flächen, wie Bushaltestellen, die Anwohner und nicht die Stadtwerke zuständig. Den Winterdienst haben nicht nur Hauseigentümer zu übernehmen, denn üblicherweise haben diese die Räumpflichten im Mietvertrag an die Mieter abgegeben. Wenn Wasser gefriert, dehnt es sich aus und kann so leicht Rohre sprengen. Noch größer wird der Schaden, wenn später aufgetautes Wasser aus den geplatzten Leitungen in das Haus fließt.

Wenn Wasser gefriert, dehnt es sich aus und kann so leicht Rohre sprengen. Noch größer wird der Schaden, wenn später aufgetautes Wasser aus den geplatzten Leitungen in das Haus fließt.